会社の資金繰りを安定させるために大切なのは、「銀行がどう考えているか?」を理解することです。

銀行は慈善事業ではなく、「貸したおカネが確実に返済されるかどうか」を重視します。

つまり、銀行の行動原理を知り、それに合わせた準備や説明を心掛けることが、安定した資金繰りのカギになるのです。

銀行はどのような会社に融資をしたいと考えるのか!?

銀行は「晴れた日に傘を貸し、雨の日に取り上げる」と言われます。

これは会社の業績が良いときにおカネを貸し、業績が悪くなりおカネが不足してくると回収しようとする意味合いがあります。

銀行融資の大半は預金者からの大切な預金で賄われています。

融資の5大原則の1つに安全性の原則というものがあり、融資は預金者保護のためにも確実に回収できるものでなければならないとされています。

そのため、銀行の立場からすると、

- 業績が好調な会社

- 現金預金を多く保有している会社

に融資をしたいと考えます。

会社は、この銀行の行動原理が分かっていれば、資金繰りを安定させるためにはどうすれば良いのかが理解できます。

プロパー融資を受けることが可能な状態を目指す

それでは具体的にどこを目指して行動をすれば良いのでしょうか!?

結論として、「プロパー融資を受けることが可能な状態を目指す」ことをおすすめします。

銀行融資には「保証協会付融資」と「プロパー融資」があります。

プロパー融資とは、銀行が信用保証協会などの第三者機関の保証を受けずに、銀行自身の責任で直接会社に資金を融資する形式の融資です。

信用保証協会などの保証がない銀行単独の融資になるので、銀行にとって大きなリスクとなります。

ですが、プロパー融資が受けられる状態ということは、銀行が会社を評価しているということでもあります。

プロパー融資を受けることが可能な状態の目安として以下のポイントを押さえておきましょう

- 簡易キャッシュフロー(税引後利益+減価償却費)>年間借入返済額

- 債務償還年数(借入金÷簡易キャッシュフロー)が10年未満

- 資産超過

- 平均月商2か月分の現金預金

これらの要件を満たしていれば、積極的にプロパー融資の交渉をすることをおすすめします。

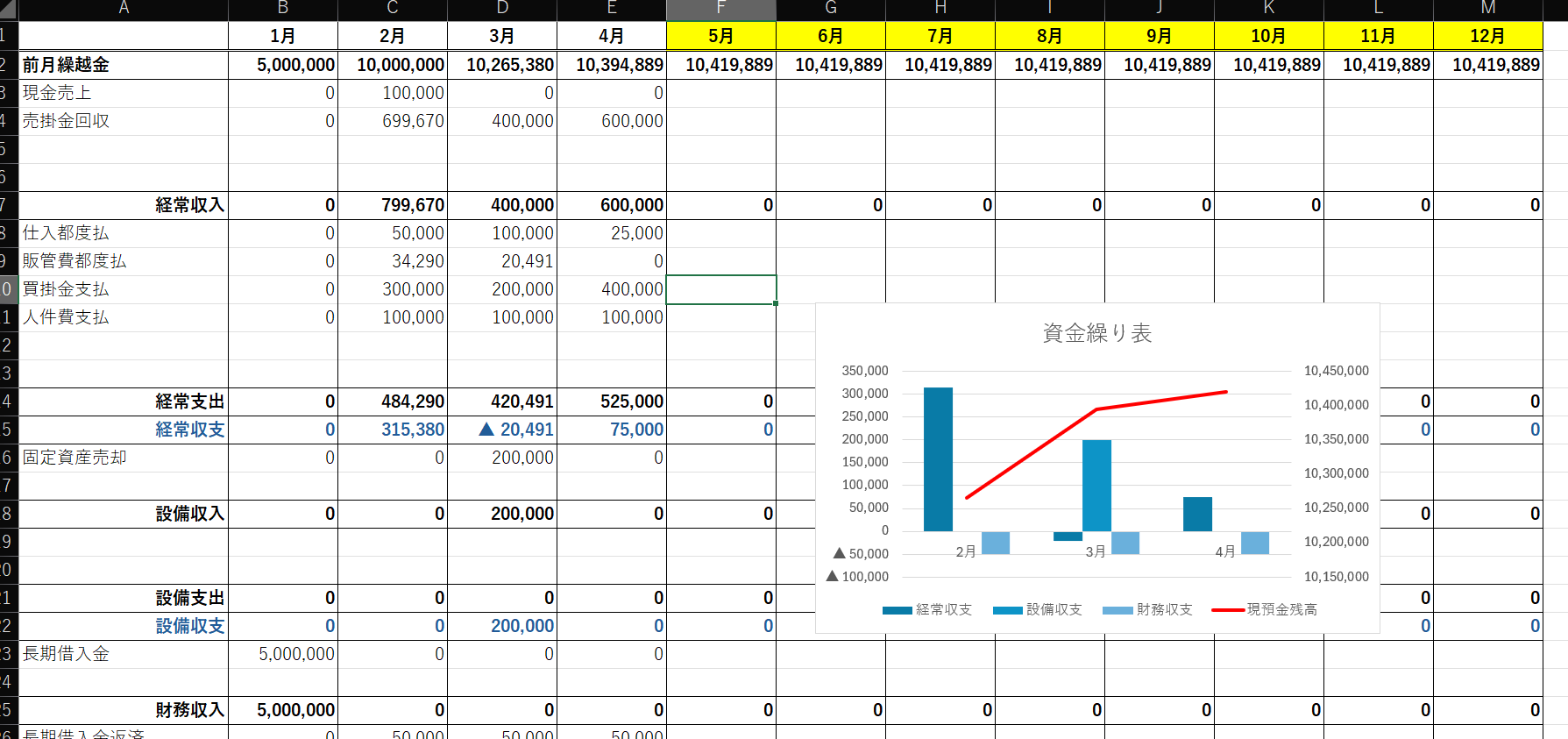

そのうえで、手元資金を厚くするような資金計画を立案することが大切です。

目指すは平均月商6か月分の現金預金。

ここまでくると、かなり強固な財務基盤をつくることができます。

銀行と「信頼関係」を築くことが大切

資金繰りを安定させるためには、銀行との「信頼関係」を構築することを忘れてはいけません。

決算後はもちろんですが、四半期に一度は銀行に会社の業績報告をしておきたいものです。

定期的に会社の数字を共有することで、銀行は「この会社は透明性が高く、安心して付き合える」と評価します。

逆に、

- 決算書がなかなか出てこない

- 借入のときだけ連絡する

- 計画性のない資金繰りをしている

こうした姿勢は「銀行にとって付き合いにくい会社」とみなされてしまいます。

融資は単発の取引ではなく、継続的な関係の中で成り立つもの。

銀行の行動原理を理解し、数字と情報をオープンにする姿勢が、結果として資金繰りの安定に繋がるのです。