会社経営をする場合に重要な資金調達手段である金融機関からの融資。

申し込む前に必要な資料を準備しておくことをおススメします。

特に会社で作成が必要な書類は作成に時間を要することが多いため、

提出を求められる前に準備することで融資の手続きがスムーズに進みます。

※融資に必要な資料は様々ありますが、ここでは会社で事前に作成しておくべき資料を紹介します。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・廣瀬充のブログ(TSURU’S BLOG毎日発信中)

【サービスメニュー】

・税務顧問

・スポット相談

・メール相談

決算書一式

これは事前に作成するというよりは、既に準備されている書類にはなります。

ですが、融資を受けるうえで、1番大事な資料であることは理解しておきましょう。

また、決算書と言われると「決算報告書」をイメージされる方が多いと思います。

ですが、銀行が提出を求める「決算書」は税務申告書一式であることを忘れないようにしましょう。

税務申告書一式とは以下の資料です。

- 決算報告書

- 勘定科目内訳明細書

- 税務申告書

- 法人事業概況説明書

- 固定資産台帳

- 受信通知

試算表

期首から数か月経過している場合には、試算表を準備することも忘れないようにしましょう。

決算書は過去の実績を表す書類、

試算表は当期の途中経過を説明するための書類になります。

決算書の数字が良くても、当期の数字はどのようになっているのか?を把握することはできません。

試算表を提出して、タイムリーな数字を説明できるように準備しておきましょう。

資金繰り予定表

決算書一式には様々な情報が記載されていますが、資金の流れは記載されていません。

「黒字倒産」という言葉がある通り、資金不足が原因で会社経営ができなくなることがあります。

銀行としても損益だけでなく、資金の流れはしっかりと確認しておきたいものです。

資金繰り予定表は、実績3か月+予定9か月で作成することをおススメします。

1年分作成することで、年間の資金の流れを確認することができます。

納税や季節的に資金が変動することもあるため、自社の資金管理という意味でも1年分の作成が有効です。

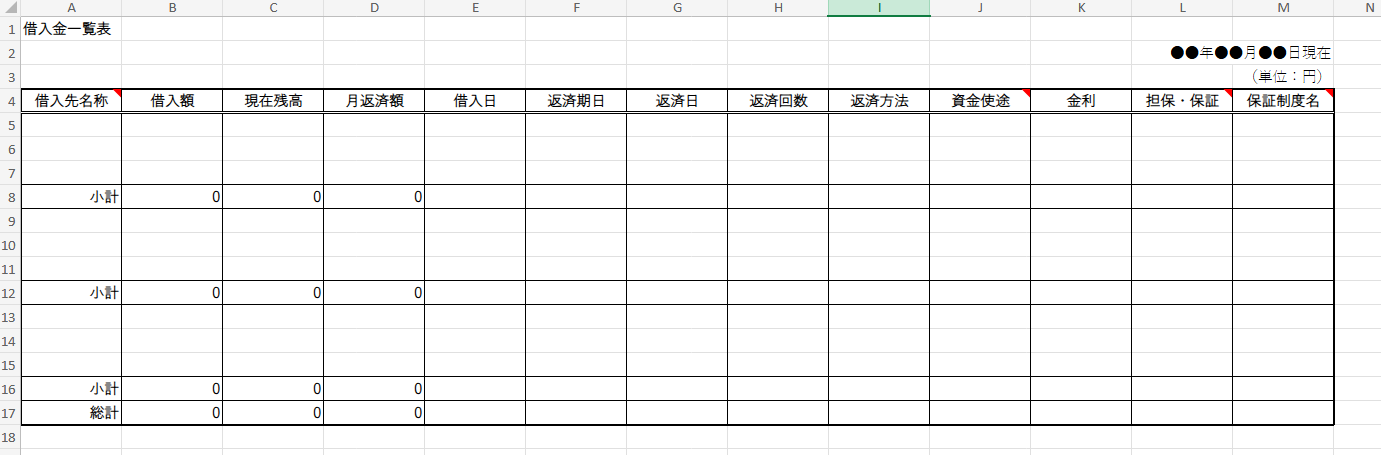

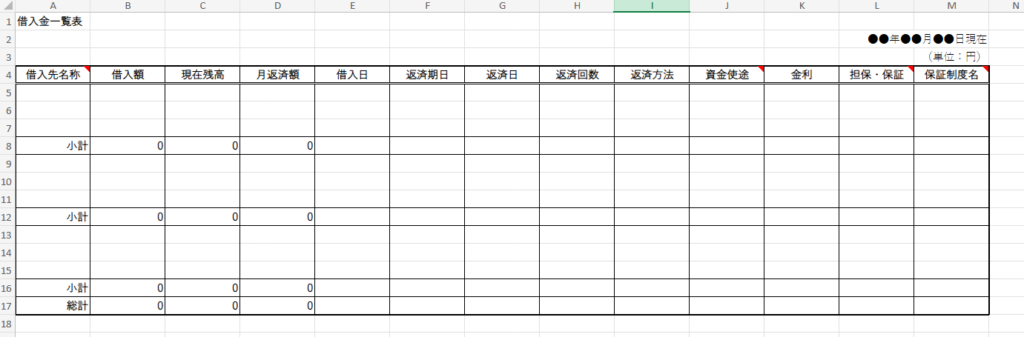

借入金一覧表

借入金一覧表は上の図のような表になります。

「融資のシェアはどうなっているのか?」

「保証付融資とプロパー融資の割合は?」といったことを確認する際に重要な資料になります。

銀行は他行の動向を気にしています。

そのため、借入金一覧表を提出することで、会社の借入状況を伝えるとともに、

銀行に他行を意識させる効果もあります。

日頃から借入金の管理をすることは重要になるので、定期的に更新するようにしましょう。

まとめ

今回は「融資を申し込む際に作成しておくべき資料」というお話でした。

- 決算書一式

- 試算表

- 資金繰り表

- 借入金一覧表

事前に作っておくと、融資の審査が非常にスムーズに進みます。

求められて準備するのではなく、日頃から作成→更新をすることをおススメします。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・廣瀬充のブログ(TSURU’S BLOG毎日発信中)

【サービスメニュー】

・税務顧問

・スポット相談

・メール相談