中小企業が銀行融資を受ける際、多くの場合、経営者個人が連帯保証人になる「経営者保証(代表者保証)」が求められます。これは、万一返済できなくなった場合に経営者個人の資産まで責任が及ぶという大きなリスクを伴います。

「せっかく法人を設立しても、個人保証を求められるのでは意味がない」と感じる経営者も多いのではないでしょうか。

実は、2014年に適用開始された「経営者保証に関するガイドライン」により、一定の条件を整えれば保証を不要にする、あるいは将来的に外していくことが可能になりました。

ここでは、保証を外すために押さえるべきポイントを3つに分けて解説します。

「経営者保証ガイドライン」を理解する

まず押さえておきたいのが、金融庁・全国銀行協会が策定した「経営者保証に関するガイドライン」です。

このガイドラインは、法人と経営者がしっかり分離され、健全な財務体質を持つ企業に対して、金融機関が保証なしの融資を検討できるようにするためのルールです。

これは、あくまでガイドラインであり、法的拘束力があるものではありません。

債権者(銀行)と債務者(会社)が自発的に尊重、遵守することが求めれらています。

銀行によって対応が異なることにも留意が必要となってきます。

とはいえ、銀行側もこのガイドラインに沿って「保証を付けるか外すか」を判断しており、会社としても「うちもガイドラインの条件を満たしている」と説明できると話が早くなります。

ガイドラインの概要やチェックポイントを事前に把握しておくだけで、交渉の仕方・準備する書類の質が変わります。

また、事前に「経営者保証に関するガイドライン」の活用実績等についてを確認しておくことをおすすめします。

保証不要にするために整えておくべき条件

保証を外すために求められる代表的な条件は次の通りです。

- 法人と経営者との関係の明確な区分・分離

→ 役員貸付金をなくし、役員報酬も適正に設定するなど、個人と法人の資金の流れを切り分けることが必須です。 - 財務基盤の強化

→財務状況及び経営成績の改善を通じた返済能力の向上

具体的には、経営者保証に関するガイドラインQ&Aに次の例が掲載されています。

①業績が堅調で十分な利益(キャッシュフロー)を確保しており、内部留保も十分であること

②業績はやや不安定ではあるもの、業況の下振れリスクを勘案しても、内部留保が潤沢で借入金全額の返済が可能と判断し得ること

③内部留保は潤沢とは言えないものの、好業績が続いており、今後も借入を順調に返済し得るだけの利益(キャッシュフロー)を確保する可能性が高いこと

また、日本政策金融公庫の経営者免除特例制度では、具体的に以下の項目を要件としています。

①最近2期の決算期において、減価償却前経常利益が2期連続して赤字でないこと

②直近の決算期において債務超過となっていないこと

銀行によって、基準は大なり小なり変わることはありますが、1つの目安にはなるでしょう。 - 財務状況の正確な把握、適時適切な情報開示等による経営の透明性確保

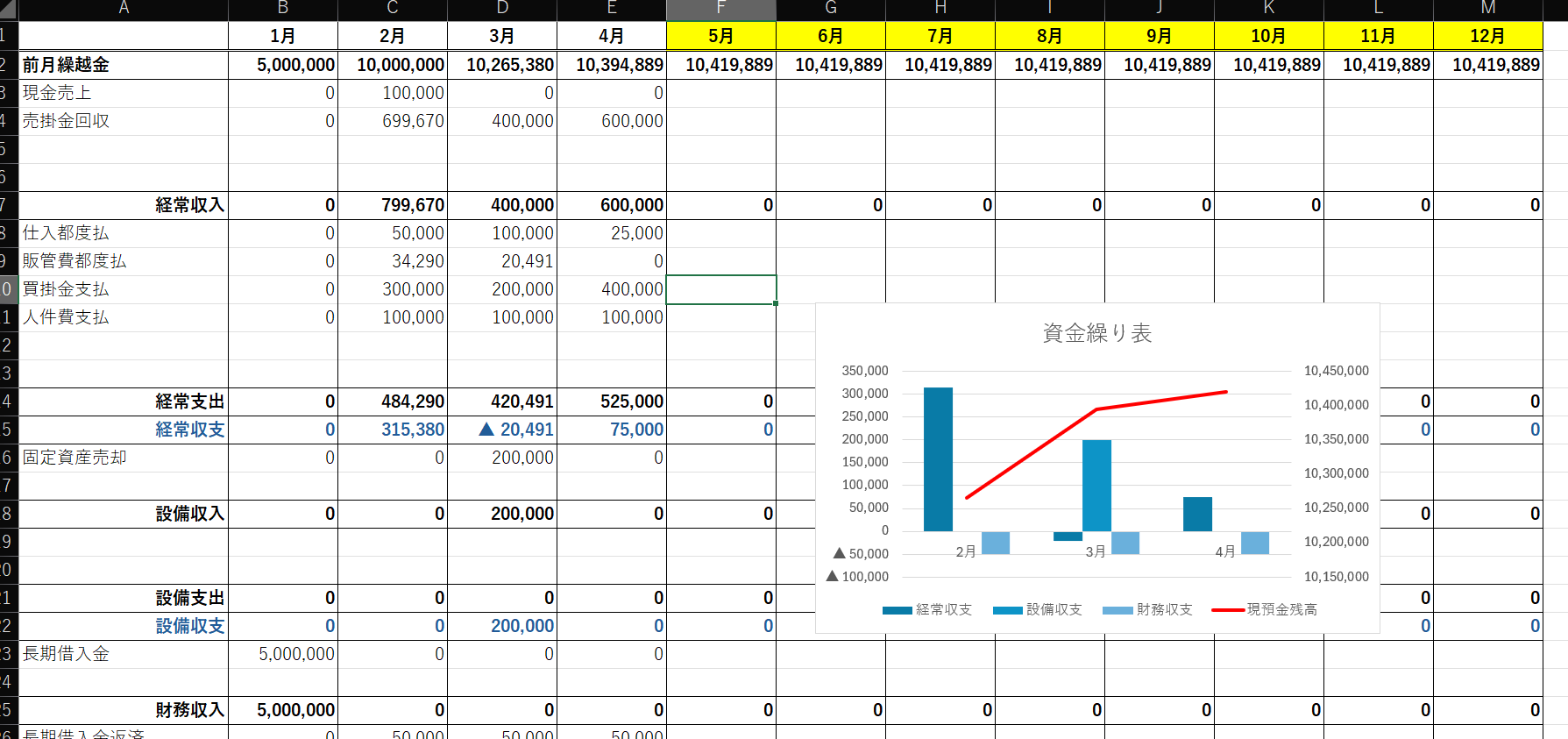

→ 毎月の試算表、資金繰り表等を整備し、適時に報告することが求められます。

経営者保証に関するガイドラインQ&Aには以下の項目が掲載されています。

①貸借対照表、損益計算書の提出のみでなく、これら決算書上の各勘定明細の提出

②期中の財務状況を確認するため、年に1回の本決算の報告のみでなく、試算表・資金繰り表等の定期的な報告

これらの状態を整えることで、銀行から「保証なしでも貸せる」と判断される可能性が高まります。

申込時のポイントと段階的な外し方

いきなり「保証なしで貸してほしい」と言うより、まずは銀行に「将来的に保証を外したい」という意思表示をし、そのための改善計画を共有することが大切です。

例えば、役員貸付金を3年以内に解消する、自己資本比率を○%まで高める、決算を早期化して翌月末には提出する、といった具体的な行動計画を示します。銀行に「この会社は計画的に改善している」と思ってもらえると、保証なし融資への道が開けます。

また、担当者が異動しても信頼が引き継がれるように、定期的に業況報告や面談を行い、関係性を可視化しておくことも重要です。

健全経営を一定期間継続し、銀行との信頼関係を積み重ねることで、条件交渉が格段にしやすくなります。

まとめ

経営者保証は中小企業経営者にとって大きな負担ですが、条件を整えれば外すことも可能です。

「経営者保証ガイドライン」を理解し、資産・経理の分離や財務体質の改善、銀行との情報共有を進めることが、保証不要融資への第一歩になります。

準備と普段の取り組み次第で、経営者個人のリスクを減らし、より自由度の高い資金調達ができるようになります。