融資の際に重要な資料の1つとして資金繰り表があります。

重要な資料なだけに、金融機関から提出を求められるます。

なぜ必要になってくるのでしょうか?

今回は「金融機関から資金繰り表を求められたら!?」というお話です。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・廣瀬充のブログ(TSURU’S BLOG毎日発信中)

【サービスメニュー】

・税務顧問

・スポット相談

・メール相談

資金繰り表の目的と種類

融資に必要になるのが決算書。

資金繰り表は決算時に必要となる資料ではないので、基本的に作成していないという方が多いのではないでしょうか?

ではなぜ必要となるのでしょうか?

貸借対照表は会社の財政状態を、損益計算書は会社の経営成績を表すものと言われます。

ただ、この資料だけではお金の流れを掴むことが出来ないのです。

そこで必要となってくるのが資金繰り表。

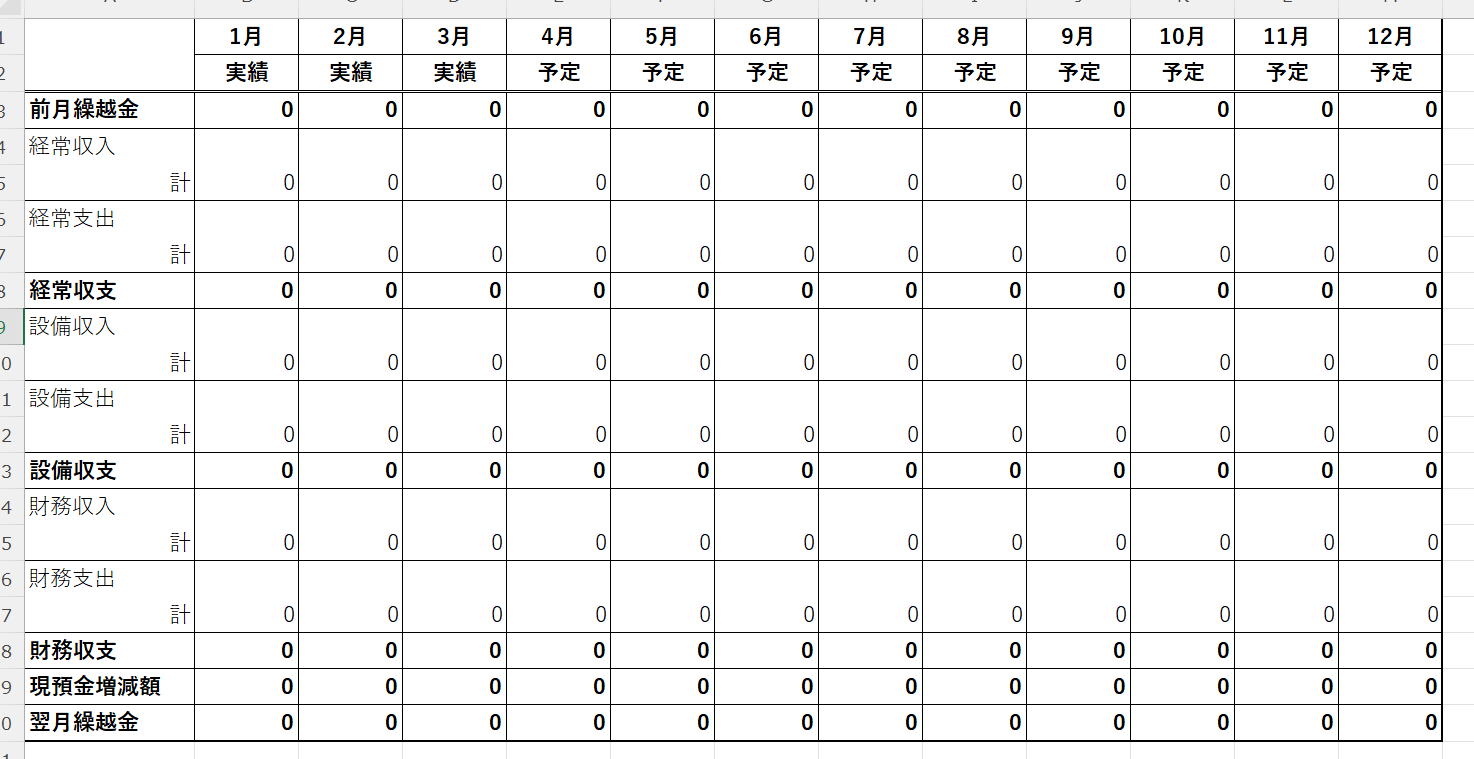

資金繰り表には、資金繰り実績表と資金繰り予定表があります。

過去と未来のお金の流れを確認することが出来るのです。

資金繰り表の様式も様々です。

日ごとのお金の流れを記録する日次資金繰り表。

月ごとのお金の流れを記録する月次資金繰り表。

年ごとのお金の流れを記録する年次資金繰り表。

この中で1番作ることが多いのは月次資金繰り表でしょう。

「資金繰り表を下さい」と言われたら、何か月分必要になるのかを確認するようにしましょう。

私の経験上、実績を3か月分と予定を9か月分といったパターンが多いです。

求められる前に自主的に作る

ただ、この資金繰り表は作成義務がないため、金融機関から作成を求められない限り作ることがないということが大半です。

ですが、私はこの資金繰り表を積極的に作ることをおススメしています。

会社の生命線となる「お金」。

このお金の流れを予測して、経営管理をしていくことで会社の守りを高めることが出来るのです。

資金繰り表は、日々しっかりと経理をしていれば作るのは難しいものではありません。

重要なのは、日々の経理と資金繰り表の仕組みを理解することです。

資金繰り表を自社で作成できるようになれば、金融機関に求められずとも提出ができるようになります。

融資を受ける際に、重要な説明資料になることは間違いありません。

また、積極的にこういった資料を作成できれば、「会社がしっかりと運営されている」という印象を金融機関に与えることもできます。

まとめ

今回は「金融機関から資金繰り表を求められたら!?」というお話でした。

資金繰り表は、お金の流れを知ることができる重要な資料です。

自社の生命線となるお金の管理を積極的にすることで、守りを固めることが出来ます。

そのためにも日々の経理をしっかりとしていきましょう。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・廣瀬充のブログ(TSURU’S BLOG毎日発信中)

【サービスメニュー】

・税務顧問

・スポット相談

・メール相談