財務諸表の一部として貸借対照表があります。

損益計算書に比べると、苦手意識が強い方が多いのではないでしょうか!?

損益計算書は、会社の経営成績を。

貸借対照表は、会社の財政状態を確認できるものとされています。

今回は、会社の財政状態を表す貸借対照表を見ていきましょう。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・廣瀬充のブログ(TSURU’S BLOG毎日発信中)

【サービスメニュー】

・税務顧問

・スポット相談

・メール相談

貸借対照表の構造

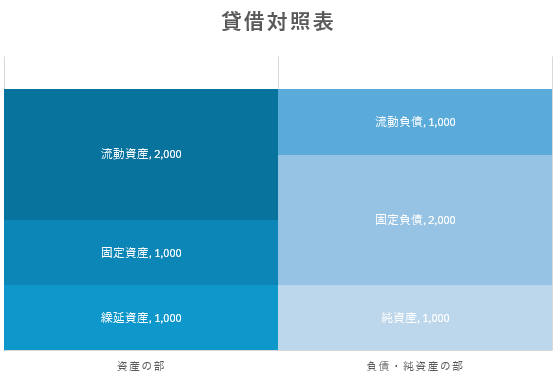

貸借対照表は、左と右に分かれています。

左上から「流動資産」、「固定資産」、「繰延資産」となっており、右上から「流動負債」、「固定負債」、「純資産」となっています。

左の合計と右の合計が一致することから英語でバランスシートと言われています。

「流動資産」には、現金、預金、売掛金などが入り、「固定資産」には建物、車など長期的に使われるものが、「繰延資産」には開業費や創立費など。

「流動負債」には、買掛金、未払金、未払費用、短期借入金など、「固定負債」には長期借入金、長期未払金など長期的に支払が発生するものを、「純資産」には、資本金などの自己資本が記載されます。

とはいっても、どこに注目するべきでしょうか?

貸借対照表をみるときに注意すべきポイントをお伝えします。

注目すべきポイント

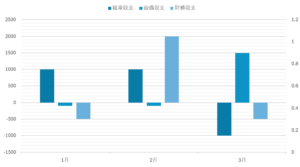

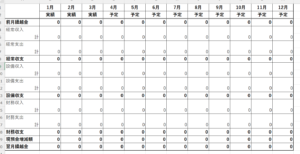

残高

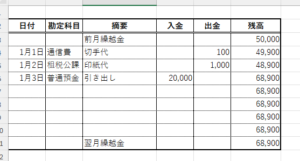

貸借対照表の残高を確認するクセをつけましょう。

- 現金は、手許現金と一致しているか?

- 預金は、通帳と一致しているか?

- 売掛金・買掛金の残高は正しいか?など

貸借対照表の科目は繰り越されていく科目になります。

そのため残高が適正化どうかの確認を毎月するようにしましょう。

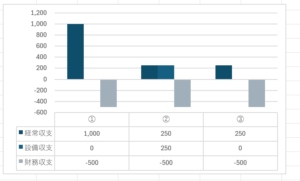

流動資産と流動負債

流動資産と流動負債の比率を確認しましょう。

流動資産は1年以内に現金化される見込みのもの、流動負債は1年以内に支払が発生するものです。

そのため流動資産>流動負債というバランスになっておくことが重要です。

ただ流動資産の中には、現金化が中々できないものもあります。

そのため当座資産(現金化が簡単な資産)>流動負債というバランスも確認しておくとよいでしょう。

固定資産と自己資本(純資産)

固定資産は将来的に利益を生み出すものになります。

そのため、現金化されるまでに時間が掛かるのです。

このバランスを見るために、固定資産と自己資本の割合を確認するようにしましょう。

自己資本は返済の必要がない資本になります。

そのため自己資本が固定資産を上回っていれば、長期的に見ても資金繰りに影響が少ないと考えられます。

債務超過

債務超過とは、負債が大きくなり過ぎて純資産がマイナスになっている状態です。

この状態になると金融機関から融資を受けることが難しくなります。

まとめ

今回は「貸借対照表を読んでみよう!」というお話でした。

会社の財政状態を表す貸借対照表。

重要な資料ですが、把握しづらいと感じる方も多いです。

ですが、ポイントを掴めば難しくありません。

貸借対照表に着目するクセをつけましょう。

【税理士・廣瀬充について】

・廣瀬充のプロフィール

・廣瀬充のブログ(TSURU’S BLOG毎日発信中)

【サービスメニュー】

・税務顧問

・スポット相談

・メール相談